【招商策略】利好接力,A股反彈進行中——A股投資策略周報(0924)

來源:招商策略研究

9月20日,多部門聯合印發《關於提高研究開發費用稅前加計扣除比例的通知》,提高研發費用稅前加計扣除分別為費用化部分75%(原50%)、資本化部分175%稅前攤銷(原150%),根據我們的測算,新的稅前扣除比例將對TMT、軍工、電氣設備等科技類和先進製造類企業凈利潤產生明顯的拉動作用。此外,A股入富在望,若納入后A股佔比與目前在MSCI指數中權重相當(即0.8%),則意味着帶來增量資金約136億美元。

核心觀點

⚑ 【策略觀點】9月20日,多部門聯合印發《關於提高研究開發費用稅前加計扣除比例的通知》:企業未形成無形資產計入當期損益的,在按規定據實扣除的基礎上,在2018年1月1日至2020年12月31日期間,再按照實際發生額的75%在稅前加計扣除;形成無形資產的,在上述期間按照無形資產成本的175%在稅前攤銷。

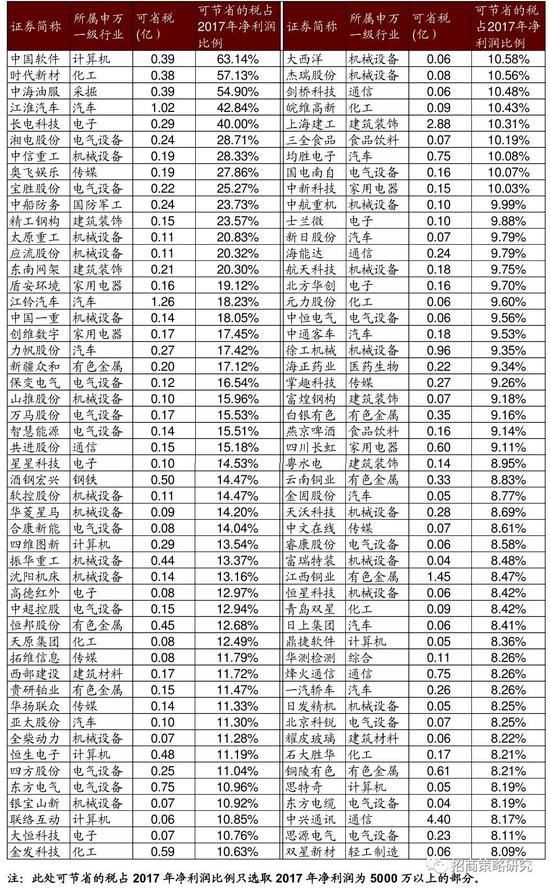

⚑ 【策略觀點】根據我們的測算,本次提高稅前扣除比例總計可以使得全部A股上市公司省稅288億(對2017年假設測算,下同),相當於影響全部A股的凈利潤比例為0.81%。從貢獻凈利潤占行業凈利潤比例的角度開來看,受益最大的五個行業為通信、國防軍工、電氣設備、計算機、电子,分別相當於可以直接增加行業凈利潤的比例為6.57%、4.27%、3.91%、3.77%、3.30%,可以看出,新的稅前扣除比例將對TMT、軍工、電氣設備等科技類和先進製造類企業凈利潤產生顯著的拉動作用。從對個股的影響來看,上市公司可省稅金額佔2017年公司凈利潤比例最高的前100家上市公司幾乎都為TMT以及先進製造等領域,政策直接作用於這些領域高研發投入的上市公司。

⚑ 【策略觀點】總體而言,一方面,2019年開始,伴隨着5G建設提速,雲計算快速發展、國產化提速,政府支持力度加大、明年開始科技板塊內生增長有望迎來三年上行周期,併購下行接近尾聲,政策重新開始支持兼并重組,有望開啟三年併購上行周期。另一方面,本次提高研發稅前扣除比例是政府支持科技創新的又一次精準政策支持,對於TMT、軍工、電氣設備等科技類和先進製造類企業利潤產生直接的拉動作用,鼓勵研發的政策導向將促使企業加大研發投入,可重點布局研發投入高、行業景氣向上的相關領域龍頭。

⚑ 【策略觀點】A股入富在望,增量外資可期:9月27日凌晨富時羅素將正式宣布是否將中國A股納入其指數體系。不過從目前市場公開的消息來看,A股較大概率能夠成功入富,讓我們拭目以待。若成功納入富時羅素全球指數,將對A股產生哪些影響呢?

⚑ 【策略觀點】第一,外資的流入規模有望繼續擴大。今年以來北上資金累計凈流入2353億元,已經超過2017年全年凈流入的1997億元。如果A股能夠成功納入富時羅素指數,將吸引更多境外資金流入。粗略估計,如果納入后A股佔比與目前在MSCI指數中權重相當(即0.8%),則意味着帶來增量資金約136億美元。

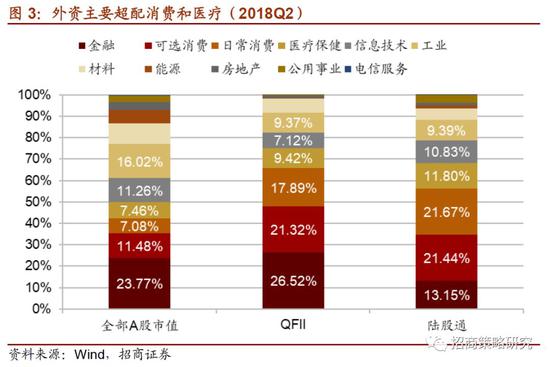

⚑ 【策略觀點】第二,外資或將繼續向優質龍頭集中,外資重倉的金融、消費行業及各行業龍頭有望繼續受益。我們在《以台積電為例,哪些A股籌碼可能會向外資集中》指出,外資持股首選行業龍頭,在金融地產資源品等傳統行業偏愛大盤藍籌;消費服務類行業持倉白馬股,尤其具有行業定價權的公司;TMT行業重倉穩增長龍頭,也积極布局成長性較高的細分龍頭。總體重業績,看分紅,集中持倉優質龍頭。

⚑ 【策略觀點】第三,提振投資者信心,為A股市場反彈提供一定支撐。受中美貿易摩擦以及金融監管等因素的影響,今年以來A股不斷創下新低,投資者信心也持續低迷。如果A股能夠成功納入富時羅素全球指數,意味着更多外資將流入A股。這對投資者而言無疑是一重大利好,有利於投資者悲觀情緒修復,併為市場反彈提供一定的資金支持。

01

又一記精準施策——提高研發稅前加計扣除比例分析點評

9月20日,財政部、稅務總局和科技部三部門聯合印發《關於提高研究開發費用稅前加計扣除比例的通知》,對提高企業研究開發費用稅前加計扣除比例有關問題通知如下:

一、企業開展研發活動中實際發生的研發費用,未形成無形資產計入當期損益的,在按規定據實扣除的基礎上,在2018年1月1日至2020年12月31日期間,再按照實際發生額的75%在稅前加計扣除;形成無形資產的,在上述期間按照無形資產成本的175%在稅前攤銷。

二、企業享受研發費用稅前加計扣除政策的其他政策口徑和管理要求按照《財政部 國家稅務總局 科技部關於完善研究開發費用稅前加計扣除政策的通知》(財稅〔2015〕119號)、《財政部 稅務總局 科技部關於企業委託境外研究開發費用稅前加計扣除有關政策問題的通知》(財稅〔2018〕64號)、《國家稅務總局關於企業研究開發費用稅前加計扣除政策有關問題的公告》(國家稅務總局公告2015年第97號)等文件規定執行。

我們在2017年10月《重估A股稀缺科技龍頭:三個方法論》中曾提出,能夠大規模持續投入研發,並已經形成了一定技術和平台優勢的公司變得稀缺。稀缺因子從小市值轉向高研發、高無形資產、高平台價值。將傳統基於PE/PEG的估值方法應用於科技股,本質上是懲罰高研發投入的公司。我們都知道,經濟增長三要素之一就是技術進步,技術進步往往伴隨着高研發投入,本次提高研發費用稅前加計扣除比例體現出國家對技術進步的重視,未來企業對於研發投入的意願會更加強烈。

根據我們的測算,本次提高稅前扣除比例總計可以使得全部A股上市公司省稅288億(對2017年假設測算,下同),相當於可以增加全年的凈利潤288億,影響全部A股的凈利潤比例為0.81%。分行業看,從可以減少稅收總規模來看,受益最大的五個行業為建築裝飾、汽車、机械設備、電氣設備、家用電器,分別相當於可以直接增加行業凈利潤為50億、33億、24億、21億、21億;從貢獻凈利潤占行業凈利潤比例的角度開來看,受益最大的五個行業為通信、國防軍工、電氣設備、計算機、电子,分別相當於可以直接增加行業凈利潤的比例為6.57%、4.27%、3.91%、3.77%、3.30%,可以看出,新的稅前扣除比例將對TMT、軍工、電氣設備等科技類和先進製造類企業凈利潤產生顯著的拉動作用。

從對個股的影響來看,根據我們的測算,上市公司可省稅金額佔2017年公司凈利潤比例最高的前100家上市公司幾乎都處於TMT以及先進製造等領域,政策直接作用於這些領域高研發投入的上市公司。

總體而言,一方面,我們前期反覆提出,2019年開始,伴隨着5G建設提速,雲計算快速發展、國產化提速,政府支持力度加大、明年開始科技板塊內生增長有望迎來三年上行周期,併購下行接近尾聲,政策重新開始支持兼并重組,有望開啟三年併購上行周期。另一方面,本次提高研發稅前扣除比例是政府支持科技創新的有一次精準政策支持,對於TMT、軍工、電氣設備等科技類和先進製造類企業利潤產生直接的拉動作用,鼓勵研發的政策導向將促使企業加大研發投入,可重點布局研發投入高、行業景氣向上的相關領域龍頭。

附測算說明:

1、本次提高研發費用稅前加計扣除分別為費用化部分75%(原50%)、資本化部分175%稅前攤銷(原150%);

2、計算方法:計入當年攤銷的增加值=當年產生並在當年攤銷的部分+過去產生但在當年攤銷的部分)*(175%-150%);和原規定相比可省稅=25%*費用化研發支出*(75%-50%)+25%*計入當年攤銷的增加值,企業所得稅為25%,為了簡化計算,這裏电子、通信、計算機、軍工、醫藥行業企業所得稅稅率按照高新技術企業所得稅稅率15%計算;

3、假設因研發資本化確認的無形資產攤銷年限全部為10年;

4、假設計稅基礎所歸集的研發費用均屬於允許加計扣除的範圍;

5、此處按照新規對2017年上市公司年報數據進行假設測算,實際上影響的是新規中提到的2018年-2020年;

6、此處“計入當年攤銷”包含過去因研發形成無形資產未攤銷完畢的部分按照新抵扣比例計算的攤銷金額(按照新規應當在2018.1.1-2020.12.31之間,這裏仍然對2017年進行假設測算);

7、為簡化計算,假設因當年研發產生的無形資產在當年的攤銷時間為12個月。

02

A股入富在望,增量外資可期

富時羅素一直以來都密切關注着中國A股市場的開放進程,考慮將A股納入其全球基準指數主要基於中國股票市場發展的三方面原因:一是市場規模的不斷擴大,二是制度的不斷完善,三是對國際投資者開放程度不斷擴大。

其實早在2001年,A股就已入選富時潛在變化市場的觀察名單(FTSE Watch List)中。每年9月富時國家分類諮詢委員會會對中國進行評估,決定是否將A股納入其全球基準。今年A股成功納入MSCI指數,並且納入比例在9月從2.5%提高至5%,這也在一定程度上使富時羅素加快了A股的納入進程。9月27日凌晨富時羅素將正式宣布是否將中國A股納入其指數體系。不過從目前市場公開的消息來看,A股較大概率能夠成功入富,讓我們拭目以待。

那麼,如果A股成功納入富時羅素全球指數,將對A股產生哪些影響呢?

第一,外資的流入規模有望繼續擴大。受益於A股納入MSCI指數,今年以來北上資金累計凈流入2353億元(截至9月20日),已經超過2017年全年凈流入的1997億元。如果A股能夠成功納入富時羅素指數,將吸引更多境外資金流入。富時羅素官網披露的數據显示,截至2017年12月31日,有超過1.7萬億美元的管理資產以富時全球指數系列指數為基準,其中有1.4萬億美元是屬於通過指數掛鈎投資產品的被動跟蹤資金。粗略估計,如果納入后A股佔比與目前在MSCI指數中權重相當(即0.8%),則意味着帶來增量資金約136億美元,相當於近925億元人民幣。

第二,外資或將繼續向優質龍頭集中,外資重倉的金融、消費行業及各行業龍頭有望繼續受益。我們在《以台積電為例,哪些A股籌碼可能會向外資集中》指出,外資持股首選行業龍頭,在金融地產資源品等傳統行業偏愛大盤藍籌;消費服務類行業持倉白馬股,尤其具有行業定價權的公司;TMT行業重倉穩增長龍頭,也积極布局成長性較高的細分龍頭。總體重業績,看分紅,集中持倉優質龍頭。

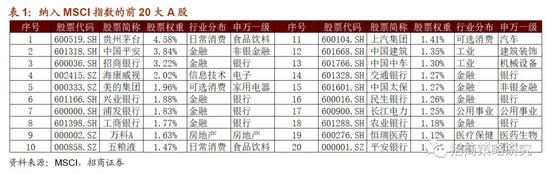

另外,如果A股納入富時羅素指數,其成分股的選擇與納入MSCI的股票大概率具有較高的一致性。這裏將入摩的前20大股票進行列示以供參考。

第三,提振投資者信心,為A股市場反彈提供一定支撐。受中美貿易摩擦以及金融監管等因素的影響,今年以來A股不斷創下新低,投資者信心也持續低迷。如果A股能夠成功納入富時羅素全球指數,意味着更多外資將流入A股。這對投資者而言無疑是一重大利好,有利於投資者悲觀情緒修復,併為市場反彈提供一定的資金支持。

03

市場交易特徵跟蹤

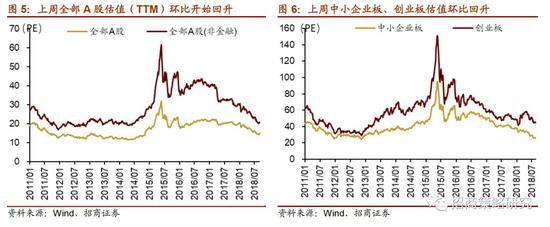

估值方面,全部A股估值(TTM)開始回升,從14.3上升至14.9,剔除金融后全部A股估值從20.16回升至20.87。中小板估值從25.34提升至25.88,創業板估值從44.17提升至45.19。中小板指估值從21.65提升至22.52,創業板指估值從34.61提升至35.67。滬深300成分股估值從10.98提升至11.57,中證500成分股估值從19.23提升至19.79。

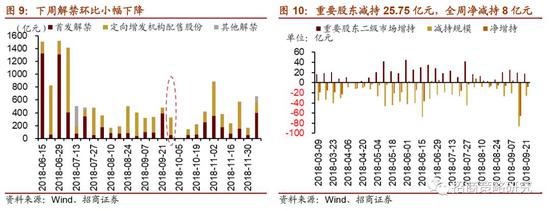

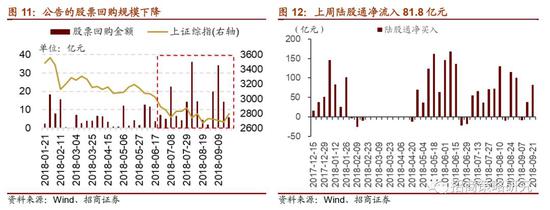

分項資金面方面,下周限售股解禁規模小幅下降,以定增解禁主,首發解禁規模為54億元,定增解禁規模為266億元;上周全周重要股東二級市場減持25.75億元,凈減持8.38億元;上市公司回購規模有所收縮,上周公布的已回購金額為5.74億元。陸股通資金加速流入,全周凈流入81.8億元;兩融餘額繼續下降至8382.72億元,較前一周減少109億元,兩融餘額連續17周下降;新成立偏股型基金21.05億份,較前一周略有增加。

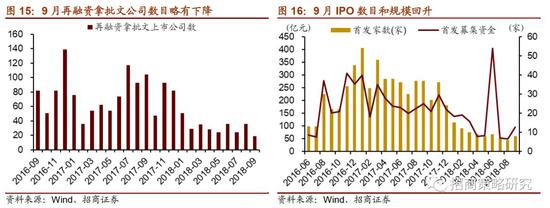

今年前幾個月IPO明顯放緩, 8月共有6家公司上市發行,募資48億元;9月截至目前共有9家公司上市發行,募資約95億元,較8月有所回升。9月截至目前有19家上市公司拿到再融資批文,較8月略有下降。

- END -

聲明:網登載此文出於傳遞更多信息之目的,並不意味着贊同其觀點或證實其描述。文章內容僅供參考,不構成投資建議。投資者據此操作,風險自擔。免責聲明:自媒體綜合提供的內容均源自自媒體,版權歸原作者所有,轉載請聯繫原作者並獲許可。文章觀點僅代表作者本人,不代表立場。若內容涉及投資建議,僅供參考勿作為投資依據。投資有風險,入市需謹慎。