我們認為,4月以來同業存單表現強勢的主要原因有三:①農商行信貸需求仍偏弱,在央行提示“關注長期收益率變化”的背景下,農商行將配置力量更多轉向短端。②跨季后理財規模季節性增長,對短債的配置力量增加。③4月份政府債務供給偏低,側面增強了同業存單需求。

我們認為,當前同業存單利率已經與銀行間資金利率中樞基本持平,資金利率構成了同業存單利率的“底”。在另一方面,央行對於資金面有較強的調控能力。我們認為,出於“穩匯率”與“防空轉”的需要,近期資金利率大幅下行的可能性不大。

我們認為央行或將在二季度採取“存款利率+LPR”聯動降息,但“MLF、OMO不調整”的操作,既滿足“防空轉”與“穩匯率”的要求,又實現促進資金流通、支持經濟、穩定通脹的目標。若出現此情景,在LPR比價效應的推動下,中長債或仍有進一步下行的空間。

4月以來,在資金利率整體走平的背景下,以同業存單為代表的短端利率快速下行(圖1)。截至4與19日,1YAAA同業存單收益率下行至2.04%,較3月最後一個交易日下行19BP。

為何資金面尚未明顯寬鬆,但同業存單利率卻能大幅下行,其強勢行情又能持續多久?若本輪同業存單的行情接近尾聲,下一輪債市的做多機會又在哪裡?

1、同業存單為何強勢?

我們認為,4月以來同業存單表現強勢的主要原因有三:

①農商行信貸需求仍偏弱,在央行提示“關注長期收益率變化”的背景下,農商行將配置力量更多轉向短端。

②跨季后理財規模季節性增長,對短債的配置力量增加。

③4月份政府債務供給偏低,側面增強了同業存單需求。

在3月31日報告《4月資金面怎麼看?》中我們指出,截至3月最後一個交易日,短債利率相較於資金利率DR007的利差已經位於偏低位置(圖2)。在此情況下,槓桿資金購入短債進行套息的收益較低、情緒不高。從銀行間槓桿率數據來看,4月上旬銀行間槓桿率確實總體下行(圖3)。本輪同業存單的做多行情,或更多來源於機構自有資金,以配置盤為主。

從二級市場凈買入數據來看,4月上旬同業存單凈買入力量,主要來源於農金社與理財產品(圖4)。

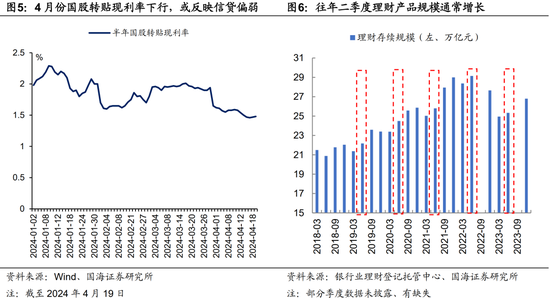

我們認為,農金社買入同業存單較多,一方面或是由於當前經濟形勢下信貸需求仍弱(4月以來票據轉貼利率總體下行,圖5),對債券的配置訴求較高。另一方面或是因為近期央行提示“關注長期收益率變化”,對農金社買入中長債形成約束,導致其配置需求轉向短債。

理財產品方面,從往年季節性來看,一季度“信貸開門紅”結束之後,商業銀行攬儲壓力降低,通常會引導資金迴流理財產品,推動後者規模增加(圖6)。而理財規模增長的同時,也增強了同業存單購買力量。

此外,在4月7日報告《利率債供給高峰來臨?》中我們也指出,主要受國債集中到期的影響,4月份政府債凈融資規模偏低(圖7),也側面推動債市資金湧入同業存單市場。

2、強勢行情還能持續么?

我們認為,當前同業存單利率已經與銀行間資金利率中樞基本持平,資金利率構成了同業存單利率的“底”。截至4月19日,1YAAA同業存單相較於R007月平均利差已經轉負(圖8)。後續即使農金社、理財產品配置需求繼續增長,基於收益比價的角度,繼續增配同業存單,或不如直接參与銀行間資金融出交易。

但是在另一方面,央行對於資金面有較強的調控能力。我們認為,出於“穩匯率”與“防空轉”的需要,近期資金利率大幅下行的可能性不大。

穩匯率方面,受強勢美元的影響,3月中下旬以來人民幣兌美元小幅走貶。為了穩定人民幣匯率,我們認為央行仍需要維持偏高的資金利率與短債利率,使得“人民幣遠期貼水收益+境內短債收益”要高於“短期美債收益”,從而抹去外匯市場無風險套利的空間。從外資持債數據來看,2024年2、3月外資再度減持境內債券,我們認為這與2024年1月降准消息公布后,短債利率總體下行,外資持境內債券收益降低有關。

防空轉方面,在3月31日報告《4月資金面怎麼看?》中我們指出,從逆回購操作觀察,央行傾向於維持資金利率在逆回購政策利率以上,以保持對於資金面的控制和壓縮資金空轉套利空間。

後續,我們認為央行可能採取“MLF縮量+國庫現金定存到期不續作”的方法,繼續維持資金利率略高於政策利率的態勢。在此背景下,資金利率將構成同業存單利率的“底”,減緩其下行速度。

3、下一個債市機會在哪裡?

2023年中央經濟工作會議和2024年政府工作報告均強調“保持社會融資規模、貨幣供應量同經濟增長和價格水平預期目標相匹配”。我們認為,儘管央行承擔著“防空轉”與“穩匯率”的要求,但是“穩定價格預期”的任務仍是重點。

而從3月份通脹數據來看,近期核心CPI同比增速回落至2023年末的偏低位置,或意味着央行的貨幣政策仍要加碼。

在此背景下,我們認為央行或將在二季度採取“存款利率+LPR”聯動降息,但“MLF、OMO不調整”的操作,既滿足“防空轉”與“穩匯率”的要求,又實現促進資金流通、支持經濟、穩定通脹的目標。

若出現此情景,在LPR比價效應的推動下(圖11),中長債或仍有進一步下行的空間(具體邏輯請參考2024年3月24日報告《尋找債市的“錨”》)。新一輪行情的催化劑,或將來源於國有大行、股份行存款利率下調消息公布后,債市做多情緒的再度升溫。

風險提示:貨幣政策不及預期,匯率波動超預期,通脹超預期,流動性波動超預期,地產銷售超預期。

(本文作者介紹:國海證券研究所固定收益研究團隊負責人。)